Mes chères contrariées, mes chers contrariens !

Désormais, tout le monde a compris que la FED, la Banque centrale américaine, souhaitait sortir de ses politiques monétaires dites non-conventionnelles.

Je voulais revenir sur ce que c’est qu’une politique monétaire conventionnelle, c’est-à-dire finalement une politique monétaire normale et standard.

Dans un monde normal, où il y aurait une situation économique normale et sans doute un président normal, une banque centrale « pilote » (en théorie seulement, car en pratique les résultats ne sont pas si évidents que ça) l’économie pour essayer de tendre vers le potentiel de croissance normal de son économie.

L’idée c’est d’éviter toute surchauffe génératrice de déséquilibres quand tout va très bien, et de stimuler l’économie quand tout va très mal.

Pour ce faire, les gouverneurs de banques centrales ne disposent globalement que d’une seule arme ou d’un seul outil dans leur boîte à outils pour reprendre une analogie « hollandaise » : les taux d’intérêt.

Lorsque tout va mieux que bien (cela fait très longtemps que ça ne s’est pas vraiment produit), on augmente les taux d’intérêt. L’emprunt devient plus cher. Moins d’investissement, moins d’achat à crédit, moins d’emprunt vont « calmer » la croissance et indirectement l’inflation.

Lorsque tout va mal, on baisse le taux d’intérêt (ça se passe très souvent depuis mars 2000 et l’explosion de la bulle Internet), le crédit est moins cher, les emprunteurs sont plus solvables, il est plus facile d’acheter à crédit (au hasard de l’immobilier), la croissance repart à la hausse.

Les limites de la politique du taux d’intérêt unique

Or il y a un double problème avec cette histoire de taux d’intérêt comme seul outil disponible dans la boîte à outil.

Le premier c’est qu’une fois les taux à zéro, on ne peut plus aller plus bas, ou cela voudrait dire que l’on commencerait à payer au sens propre un emprunteur pour qu’il emprunte et que la banque lui verserait un intérêt à chaque crédit effectué… ce qui, vous en conviendrez, serait assez surprenant. Donc une fois les taux à zéro, si l’économie ne repart pas et que le moteur reste calé… on ne peut plus rien faire si ce n’est simplement contempler la crise faire ses ravages (c’est ce qui se passe depuis 2007 et le début de la crise dite des subprimes).

Le deuxième problème c’est que le taux d’intérêt est unique. Unique pour tous les achats, pour tous les secteurs, pour tous les États lorsque l’on parle de l’Europe ou même des USA qui sont de si vastes régions.

Résultat ? On peut obtenir la formation de bulles spéculatives dans certains États ou dans certains secteurs, la crise actuelle nous montrant que l’on obtient en réalité des bulles dans certains États et certains secteurs encore plus prononcées, au hasard comme l’immobilier en Espagne ou en Floride.

Lorsque ces bulles explosent, c’est dévastateur pour l’économie.

C’est parce que les banques centrales ont touché les limites de la politique dite du taux d’intérêt unique, et que les taux à zéro ne servent plus à rien ou presque pour stimuler des économies profondément malades tout autour de la planète, qu’elles ont dû se lancer dans ce que l’on a appelé les politiques monétaires non-conventionnelles.

Ceux qui veulent aller plus loin sur ce sujet peuvent relire mon article sur l’importance de la mise en place de taux d’intérêt multiples qui sont une des solutions pour un réglage plus fin de la politique économique des banques centrales.

Kesako qu’une politique monétaire non-conventionnelle ?

Dans une politique conventionnelle, il y a donc deux positions pour régler l’économie (ce qui n’est pas très pratique pour avoir un pilotage fin et précis des choses), un accélérateur (taux plus bas) mais limité à zéro. Un frein, illimité en augmentant les taux qui là, en théorie, peuvent monter de façon infinie. Dans un tel processus, il n’y a aucune création monétaire ex nihilo, c’est-à-dire à partir de rien et ne correspondant à aucune réalité économique.

L’idée du non-conventionnel c’est de faire ce que l’on peut pour sortir de l’impuissance du taux à zéro et de pouvoir se rajouter des outils dans sa boîte… histoire de continuer à pouvoir faire quelque chose, même si ce quelque chose devient n’importe quoi.

Résultat ? Les banques centrale impriment des billets et de la monnaie, rachètent des obligations aux banques pour qu’elles ne fassent pas faillite ou puissent continuer à faire leur travail de banquier, elles rachètent aussi les obligations d’États, c’est-à-dire qu’en réalité ce sont elles qui financent les pays avec de l’argent tout frais sortant de leurs rotatives !

Depuis 5 ans, le résultat n’est pas brillant. Cette politique non-conventionnelle a créé de nouvelles bulles potentiellement très dangereuses que sont la bulle boursière (pas trop grave si ce n’est pour les banques et les fonds de retraite du monde entier) et, plus dramatique, une bulle obligataire gigantesque qui menace le monde entier en cas d’explosion. D’où l’idée de la FED, qui est la plus avancée dans ces politiques non-conventionnelles, d’en sortir dès que l’économie montrera quelques prémices de rémission.

L’objectif : en sortir avant qu’il ne soit trop tard !

Le problème c’est que cet objectif repose sur plusieurs postulats plus que douteux

Le premier : en sortir avant qu’il ne soit pas trop tard signifie par définition qu’il n’est pas trop tard. Or je pense qu’il est trop tard. Il n’est pas minuit moins cinq mais minuit cinq et cela fera toute la différence. Pourquoi ? Parce qu’avec des indices boursiers stratosphériques, la bulle boursière est déjà là ! Elle est déjà formée. Donc la dégonfler c’est l’exploser. Une bulle ne se dégonfle pas, elle explose !

Pour la bulle obligataire, c’est la même chose : elle est déjà là. La FED rachète environ, selon les mois et d’après les estimations, 60 à 70 % de la nouvelle dette émise par le Trésor américain.

Résultat ? Si la FED arrête ce type de politique non-conventionnelle, les taux vont grimper vers le ciel. Mécaniquement, toutes les obligations qui rapportent du 1 % ou 2 % vaudront beaucoup moins cher. Les banques et les assureurs, les épargnants, devront constater des pertes énormes.

Le deuxième postulat, c’est que l’économie et les États soient suffisamment forts pour supporter et survivre à cet arrêt d’injection de monnaie et donc de supporter des taux élevés. Lorsque vous voyez le marasme européen avec des taux qui, somme toute, sont proches de zéro, il y a de quoi avoir de sérieux doutes quant à la capacité de l’économie mondiale de s’accommoder d’argent moins abondant.

Le troisième postulat, c’est de penser que la FED pense vraiment ce qu’elle dit ! D’accord, ce n’est pas clair, donc je vais préciser.

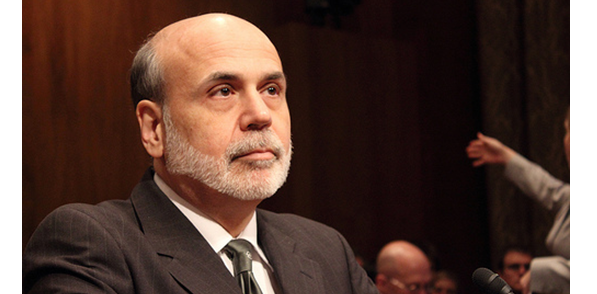

Tout le monde pense, (à juste titre) puisque c’est ce que dit son gouverneur, que la Banque centrale américaine veut cesser progressivement et en douceur cette politique. Mais Ben Bernanke, son gouverneur, connaît très bien la réalité de l’économie américaine et donc sa fragilité intrinsèque.

La question qui se pose est donc croit-il lui-même dans ses chances de succès ? Rien n’est moins sûr, et cela pourrait être l’une des dernières manœuvres pour faire croire que l’on contrôle encore la situation alors que cela fait bien longtemps que l’on ne contrôle plus rien.

Impossible me direz-vous ?

Ce n’est pas plus impossible que de m’expliquer en 2009, 2010 et 2011 qu’il fallait impérativement faire des politiques de relance en France et en Europe qui ne pouvaient qu’aboutir à des déficits monumentaux et à plus de dettes (c’était parfaitement prévisible ET prévu) pour nous expliquer dès 2012 et 2013 qu’il fallait impérativement faire de la rigueur avec un bref passage sur l’idée de « rilance » – mi-rigueur, mi-relance – pour réussir à faire de la relance tout en faisant de la rigueur…

Là encore, c’est une illustration parfaite en réalité d’une situation qui dépasse totalement les dirigeants puisqu’il n’y a plus aucune bonne solution à leur disposition pour affronter cette crise.

C’est bien cette absence de solution facile et non douloureuse qui montre la gravité de cette crise.

Alors la FED va-t-elle le faire ?

Je pense qu’au bout du compte la FED ne fera pas grand-chose, elle ne peut plus sortir des politiques non-conventionnelles. Tout au plus peut-elle essayer de le faire croire, au moins un temps, histoire de gagner encore un peu de temps et de faire croire qu’il n’y aura pas d’hyperinflation et que le roi dollar est toujours vivant.

Un peu comme Jean-Claude Trichet qui avait augmenté les taux d’intérêt juste avant de laisser la place à Mario Draghi et qui mettait en garde en pleine crise contre l’inflation et qu’il allait continuer à les augmenter. Il n’en fut rien, mais l’essentiel c’était de le faire croire. C’était en 2011 ! C’était hier, et cela semble une éternité.

Charles SANNAT

Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Le Contrarien Matin est un quotidien de décryptage sans concession de l’actualité économique édité par la société AuCOFFRE.com. Article écrit par Charles SANNAT, directeur des études économiques. Merci de visiter notre site. Vous pouvez vous abonner gratuitement www.lecontrarien.com

Lire un article de Challenges sur ce que veut faire la FED

Lire l’article de Ch.Sannat Jean-Claude Trichet est-il devenu fou datant de 2011

Lire l’article de Ch.Sannat sur les taux « multiples »

Email

Email