Le World Silver Survey 2024 du Silver Institute a été publié le 17 avril 2024. Encore une fois, le lobby de l’industrie minière argentifère nous raconte l’histoire du « déficit du marché mondial ». Si vous fondez vos décisions d’investissement sur ce mythe, vous risquez d’avoir de mauvaises surprises…

Qu’est-ce que le World Silver Survey du Silver Institute ?

Il s’agit grosso modo de l’équivalent des Gold Demand Trends du Conseil mondial de l’or (CMO) pour le marché de l’argent.

Le Silver Institute est une sorte de syndicat minier orienté argent, là où le CMO est le lobby de l’industrie minière occidentale. On a donc affaire à des entités qui ont intérêt à ce que les investisseurs pensent que les cours de l’or et de l’argent vont monter, et en achètent.

Ce type d’organisation étant juges et parties, il convient donc d’examiner les statistiques qu’elles produisent et qu’elles commentent en redoublant de vigilance.

Or avec le Silver Institute, je dois bien avouer que j’ai toujours le même problème…

Le Silver Institute communique sur un « déficit » de production du marché de l’argent (historique, évolution et perspective)

Une fois encore et sans surprise, le Silver Institute insiste lourdement dans l’introduction de son rapport sur de nouveaux « déficits » de production constaté sur le marché de l’argent en 2023, et anticipé pour 2024.

Comme si un marché de l’argent « en déficit » impliquait un cours de l’argent en hausse…

Avant de revenir sur ce mythe, je vous propose les extraits les plus marquants du début du World Silver Survey 2024 :

«Pour la troisième année consécutive, la demande d’argent a largement dépassé l’offre en 2023. Alors que le déficit au niveau du marché mondial, à 184,3 millions d’onces (5 732 tonnes), a diminué de 30 % par rapport au plus haut historique de [2022, à 263,5 tonnes], il était cependant l’un des chiffres les plus élevés jamais enregistrés. […]

… nous restons convaincus que ces conditions de déficit resteront en place dans un avenir prévisible. Comme nous l’expliquons en détails dans le chapitre 2, nos projections pour 2024 voient l’écart entre l’offre et la demande se creuser de 17 % [d’où un déficit 2024 escompté de 215,2 tonnes], grâce à la croissance continue de la demande industrielle, à une reprise dans le secteur de la bijouterie et de l’argenterie, et à une offre toujours stagnante, tant au niveau de la production minière que du recyclage. Avec de nouvelles hausses de la demande industrielle probables à moyen terme et l’absence de sources évidentes de croissance de l’offre, nous pensons que le statu quo va perdurer.

Jusqu’à présent, les conditions favorables du marché de l’argent physique n’ont guère contribué à soutenir son cours. Bien que le [cours annuel moyen] ait augmenté de 7 % sur en 2023, le cours a généralement évolué latéralement au cours de l’année. […] »

Et le Silver Institute de relayer sur X tous les posts évoquant la question du déficit de production :

Hum, hum, hum… comment dire ?

Cette approche me semble poser un léger problème…

Il n’y a pas de corrélation entre la balance du marché de l’argent et le cours de l’argent en bourse

C’est un phénomène que j’ai expliqué en détails dans cette vidéo.

Je vous propose de mettre ces explications à jour avec les chiffres 2023 du Silver Institute, et de les compléter avec une précision essentielle.

La balance n’indique pas comment le cours de l’argent va évoluer, s’il va augmenter ou non (quel est le prix de 1 gramme ou combien coûte 1 kilo)

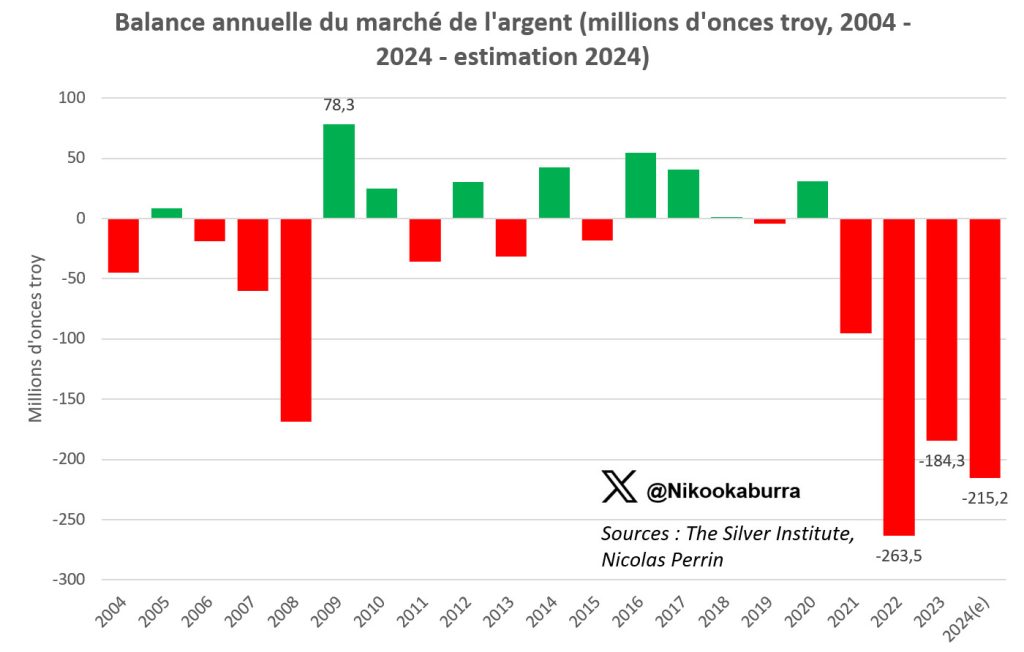

Sur ce graphique, j’ai reconstitué la balance annuelle du marché de l’argent depuis 2004, sur la base des derniers chiffres du Silver Institute.

Qu’observe-t-on ?

Tout d’abord, au début des années 2000 et jusqu’en 2008, l’argent était un marché largement « déficitaire ».

Ensuite, le marché était plus ou moins en équilibre, alternant années d’excédents faibles et années de petits déficits.

Puis la situation s’est à nouveau retournée en 2021, ce qu’a confirmé l’année 2022. Après s’être monté à 95 millions d’onces en 2021, le « déficit d’offre » s’est en effet monté à 263 millions d’onces l’année suivante, soit 26 % de l’offre totale. Un gouffre !

J’aimerais à ce stade vous poser une question : est-ce que cette balance du marché de l’argent détermine l’évolution du cours du métal ?

Et bien pas du tout !

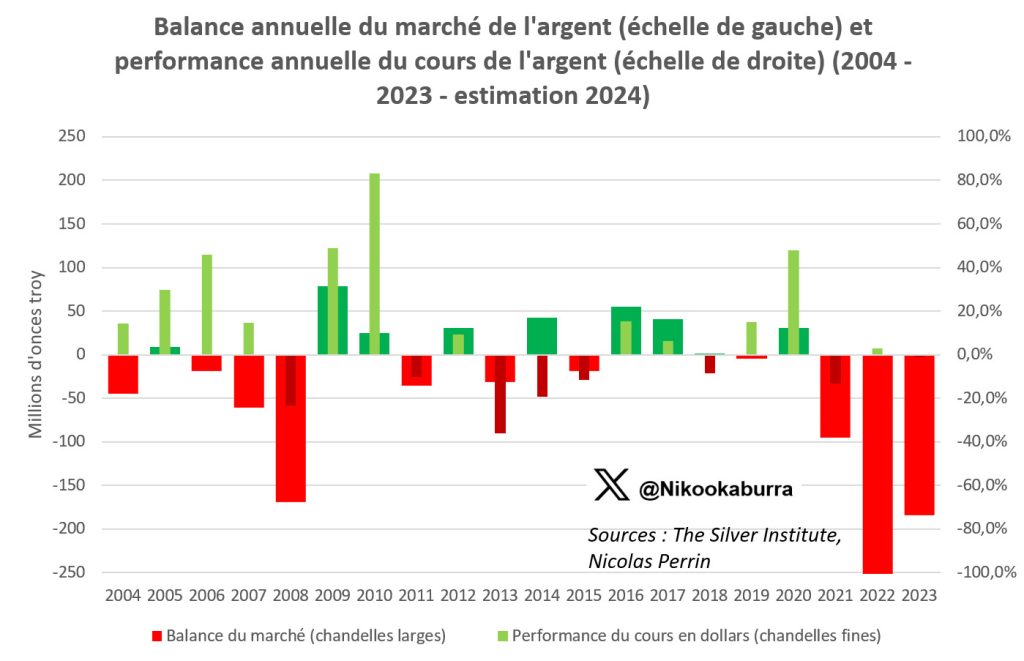

Sur le graphique suivant, j’ai essayé de représenter aussi clairement que possible la balance annuelle du marché de l’argent et la performance annuelle du cours de l’argent, afin que l’on se rende compte si un déficit d’offre implique une hausse du cours de l’argent… ou pas.

La balance du marché est représentée par les chandelles larges (excédents en vert, déficits en rouge), et la performance de l’argent par les chandelles fines (en vert, la performance est positive, en rouge, négative).

Qu’observe-t-on sur ce graphique ?

Tout d’abord que si le « déficit d’offre » d’argent de 2004-2007 (représenté par les larges chandelles rouges), a relativement bien correspondu au cours de la même période à la hausse enregistrée par le cours de l’argent (représentée par les fines chandelles vertes), qui dit « marché déficitaire » ne dit pas automatiquement « cours de l’argent en hausse », et inversement.

Par exemple, le cours de l’argent a augmenté, voire a explosé à la hausse en 2005, 2009, 2010, 2012, 2016, 2017, 2020 et 2023, alors que le marché était excédentaire, voire très excédentaire.

Inversement, le cours de l’argent a baissé en 2008, 2011, 2013, 2015 et 2021, alors même que le marché était déficitaire, voire très déficitaire.

Autrement dit, le cours de l’argent n’a eu une évolution « logique » au regard de la balance du marché qu’au cours des seules années 2004, 2006, 2007, 2014, 2018, 2019 et 2022 (de justesse), soit 7 années sur un total de 20.

En fait, si l’on devait pointer une corrélation au cours de la période 2004-2023, ce serait plutôt qu’un marché déficitaire tend à correspondre à un marché de l’argent en baisse, et qu’un marché excédentaire tend à correspondre à un cours de l’argent en hausse, ce qui s’est produit 65% du temps ![1]

Alors comment résoudre cet apparent paradoxe ?

En fait, l’explication est élémentaire.

Il ne peut pas y avoir de « déficit » sur le marché de l’argent

Pas plus qu’il ne peut y avoir de déficit sur le marché de l’or.

La raison en est que ces deux actifs font l’objet d’un ratio stock/flux gigantesque. J’entends par-là qu’il existe des stocks d’or et d’argent énormes à la surface du sol, tant dans des coffres-forts que dans les tiroirs des épargnants de tous les pays. A cet égard, la production minière annuelle ne représente que très peu de choses. Ainsi dans le cas de l’or arrive-t-on à un ratio stock/flux d’environ 58, et pour l’argent à un ratio de 71 (si l’on prend en compte le métal utilisé à des fins industrielles, difficilement recyclable, ce qui peut se discuter).

Vous comprenez ainsi qu’un « déficit » annuel, quand bien même serait-il de 26% comme sur le marché de l’argent en 2022, ne pèse pas lourd par rapport à l’énorme stock d’argent disponible à la surface du sol. La « demande de réservation » d’argent (c’est-à-dire l’argent détenu par les individus qui ne souhaitent pas vendre leur métal au cours actuel) est en effet plus de 280 fois plus élevée que le « déficit » de production évoqué par le Silver Institute.

Voilà l’explication de l’absence de corrélation entre la balance du marché de l’argent et l’évolution du cours de l’argent[2].

C’est ce qui fait dire à Jan Nieuwenhuijs que « l’argent, tout comme l’or, se négocie davantage comme une monnaie que comme une matière première. »

Et oui, car au plus une matière première fait l’objet d’un ratio stock/flux faible (ce qui implique que sa production annuelle est consommée dans l’année, ou alors que les stocks à la surface du sol sont très faibles), soit parce qu’elle est périssable (céréales…), soit parce qu’elle ne peut pas être recyclée, au sens où elle est consommée lors de son utilisation (pétrole…), au plus son cours est déterminé par la simple confrontation des différentes composantes de l’offre et de la demande (en faisant exclusion de la demande de réservation, cette dernière étant alors très faible, voire nulle). Le marché peut alors faire l’objet d’un déficit ou d’un excédent.

Au contraire, l’or et l’argent étant des métaux monétaires faisant l’objet d’un ratio stock/flux élevé voire très élevé, il ne peut pas y avoir de déficit sur ces marchés puisqu’au bon prix, il y aura toujours un détenteur de métal près à se séparer de ses précieux napoléons, bijoux, etc.

Vous voyez la différence ?

Pour être exact, il me faut évoquer un dernier point.

Le Silver Institue évoque les « stocks de lingots d’argent identifiables »… mais ce chiffre est-il pertinent ?

Voici en effet ce qu’on peut lire dans le World Silver Survey 2024 :

« À notre avis, le principal défi auquel l’argent est confronté réside dans les stocks à la surface du sol toujours élevés. Comme le montrent les données du dernier encadré du chapitre 3, les stocks détenus à Londres et dans les coffres enregistrés en bourse représentaient près de 15 mois d’offre mondiale à la fin de 2023, et des stocks de lingots sont également détenus ailleurs.

Cela a empêché l’apparition de tensions sur le marché physique, en dépit des conditions de l’offre et de la demande [haussières] évoquées plus haut. […]

Pour le moment, ces stocks peuvent sembler abondants, mais ils sont par définition limités. Avec le temps, les déficits persistants les verront diminuer, et le marché finira par se resserrer. […] »

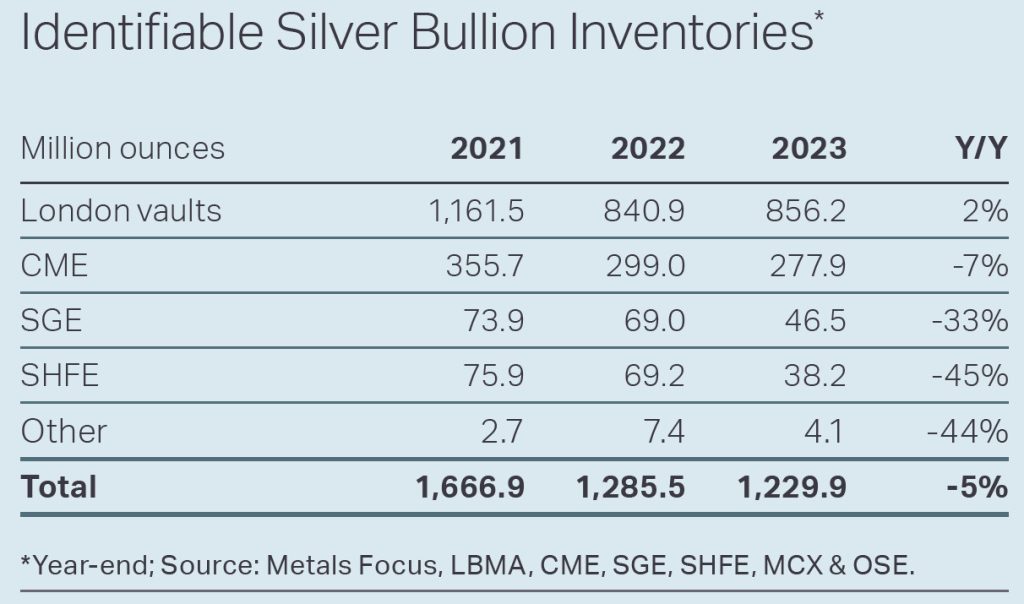

Voici le tableau en question, qui se limite, très étrangement, aux « stocks de lingots identifiables » :

Stocks de lingots d’argent identifiés, selon le Silver Institute (millions d’onces, 2021-2023)

Pourquoi les bijoux et les pièces d’argent ne sont-elles pas prises en compte par le Silver Institute ? Mystère…

Quoi qu’il en soit, le résultat en est que le Silver Institute arrive à un total de 1230 millions d’onces d’argent disponible à la surface du globe, soit 38 257 tonnes.

Or comme j’ai déjà eu l’occasion de l’évoquer en détails, le stock d’argent total existant à la surface du sol est proche des 1 800 000 tonnes de métal, soit 47 fois plus.

Dans l’esprit du lecteur du World Silver Survey, la question du ratio stock/flux s’en trouve minorée (« 15 mois d’offre mondiale »), pour ne pas dire évacuée, et le cerveau du lecteur non averti est disponible pour l’idée force du « déficit » sur le marché de l’argent, lequel n’a pourtant qu’une incidence mineure sur l’évolution du cours du métal.

Voilà.

Je trouve donc qu’une approche axée sur la balance du marché s’avère trompeuse pour les investisseurs.

Ceci étant dit…

Statistiques sur les métaux précieux (once d’or, argent…) : il ne faut pas jeter le bébé avec l’eau du bain

Le message que je veux faire passer ici n’est pas que les statistiques relative au marché de l’argent (ou de l’or) sont toutes à jeter à la poubelle – loin s’en faut.

Les informations intéressantes ne manquent pas dans le World Silver Survey.

Je note par ailleurs que dans ses Gold Demand Trends, le Conseil mondial de l’or ne tombe pas dans l’écueil de l’approche « excédent/déficit » au niveau de sa présentation du marché. Le CMO équilibre l’offre et la demande en ayant l’honnêteté intellectuelle de reconnaître qu’il est n’est pas capable d’expliquer exactement d’où provient une portion de la demande (cf. la rubrique “OTC and other”). Par ailleurs, ce syndicat publie un chiffre fiable au sujet des stocks d’or à la surface du sol.

Pour l’argent comme pour l’or, Jeffrey Christian produit quant à lui un travail remarquable sur la chaîne YouTube du CPM Group.

A l’heure où je boucle cet article, le cours de l’or en euros en est à +18,9% de performance depuis le début de l’année, et le cours de l’argent à +23% de performance.

[1] À en croire les chiffres du Silver Institute au niveau de l’offre et de la demande d’argent, en sachant que de nombreux chiffres changent chaque année, très substantiellement, et ce jusqu’à 9 années en arrière…

[2] À vrai dire, toute présentation du marché de l’argent qui exclut les stocks de métal disponible à la surface du sol, c’est-à-dire la demande de réservation, est incomplète, voire trompeuse.